将来、子供たちの学費にどの位お金がかかるのだろう?老後2000万円問題っていうけど、うちの貯蓄で足りているのかしら?〇〇ちゃんのママみたいに住宅購入してもうちの家計は大丈夫?皆さん、こういった疑問や不安は漠然と抱えていらっしゃると思います。

どなたでも、家計に占める固定費、例えば家賃や携帯代、保険代を決める時には、どのくらいの予算なら毎月支払っていけるか、毎月の収支の「感覚」からは必ず考えると思います。

私も、もちろん考えます。ただ、将来使う予定のお金については漠然としか計画に入れていない人が多い為、それを現在に照らして毎月使えるお金を計算し、支出する金額を決めている方は多くない印象です。

その理由は未来が確定したものでは無いからイメージが付かず考えにくい、という事だと思います。

この問題を解決する為に、ライフプランという考え方があります。

ライフプランとは何か?

ライフプランとは直訳すると人生設計です。

私たちFPが主に見ていくライフプランは、その人生設計の中でも大切な、金銭面から見た将来設計の事を指す事が多いです。

もちろん人生の中の金銭面の計画となると、そこには働き方や結婚、家族、生きがいや住む場所といった人それぞれに違う価値観も大きく関わってきます。

その価値観を加味した現在の事実と、近い将来高い確率で起こるライフイベント(例えばお子様の出産や進学、自宅購入や老後等)を元に、将来必要になってくる資金が何年後にいくら手元に必要なのかが明確にできるのがライフプランです。

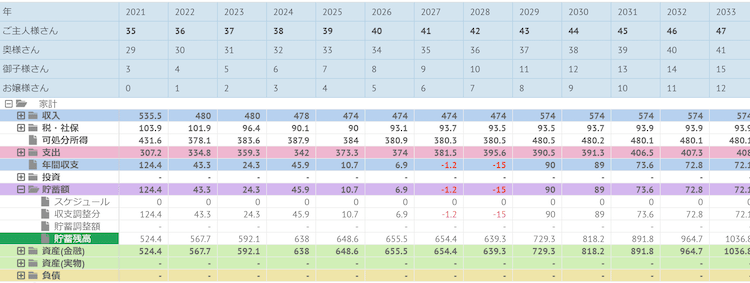

ライフプランの具体的な方法は、家族構成や年齢、収入や支出の情報から、年間収支や貯蓄額を暦年で計算していくキャッシュフロー表を作る事から始まります。

キャッシュフロー表は、エクセルの縦の列1つを1年として右に1列ずれる毎に1歳ずつ家族の年齢が上がっていく様になっている表で、家族の年齢欄の下にはその年度の収入と支出、それらの差である年間収支と、その年間収支の合計である貯蓄残高が示されるのが一般的な構成となっています。

税金や年金、物価の上昇等も支出項目に反映させて見ていく事でリアルな貯蓄残高の推移を予測していきます。

現状から見た将来の貯蓄残高や資産額を確認する事で、問題点や改善点がないか探っていきます。

例えば、このままいくと貯蓄残高がご主人の年齢で73歳以降マイナスになる事が予想出来たとすると、今から具体的にどの様にすればその問題が解決出来るかという事を考えていきます。

こういった事をその時点での事実と照らし合わせて定期的に考え、見直していく事で、自分の家庭の現在から未来を俯瞰する事が出来る様になります。

そうすると現在使えるお金が一目瞭然になるので、冒頭にあった様に予算配分を「感覚」で行うという事は無くなります。必ず近づいてくる自分の未来を見越して、現実問題として現在使っても良い金額が分かるのです。

ライフプランを作るとわかること

たとえば5年後に住宅を取得したいという希望があれば、キャッシュフロー表を作成する事で、家計的に買っても良い物件価格や返済可能な住宅ローン、頭金で入れられる金額などが把握出来る様になり、一戸建てかマンションか、場所はどこがいいのか、などの具体的な検討項目を明確にする事ができます。

欲しい物件が先にある場合は、逆に、どのくらいの費用がかかるのかが明確になり、「いつまでにいくら準備しなければならない」という目標金額が分かるのと同時に、それを購入した場合の将来の家計が大丈夫かどうか分かります。

したがって、キャッシュフロー表を作ることで、将来、子供の学費が払えなくなったり、老後破産をしたりといった心配をなくすことができるのです。

「いつ、何のために、いくら必要なのか」という目標を明確にしていく作業がライフプラン、それを具体的に数値に落とし込んでいく手法がキャッシュフロー表作成です。

作ったキャッシュフロー表から将来を予測する事で、住宅費や、子供の学費、保険や自動車の費用等、人生の中で大きな支出をしながらも、この金額が貯まればそれ以降は働き続けなくても済むという貯蓄残高「ファイナンシャル・ゴール」を目指して、貯蓄や運用を実行していく事もライフプランの大きな目的のひとつとなります。

このようなことも具体的にわかります

ライフプランをする事で以下の様な事が見えてきたり、比較シミュレーションが可能になったりします。

・将来への適正な貯蓄金額決定と目的別の予算配分、それぞれの方法

・適正な住宅購入予算

・住宅ローン繰り上げ返済効果の測定と計画

・家族の働き方による予算計画の変化

・何歳まで働けばリタイア出来るか

・老齢年金の繰り上げ繰り下げ支給のシミュレーション

・サラリーマンをしながら複業で独立した際の所得変化

・ひとり親家庭の児童扶養手当受給支援

・iDeCoやNISAを活用した貯蓄計画

・保険見直し効果の測定 etc..

このようなシミュレーションを作ることで、自分が実現したい目標を達成できるかがわかります。

目標を達成するにはしっかりと支出の計画を立て、必要に応じて家計の節約が必要になることもあります。

こう聞くと、「やっぱり自分の持っている目標を達成するには頑張って節約をしなきゃいけないんじゃないか・・・?」と思うかもしれません。

FPと聞くと節約のアドバイスをイメージされる方も多いので、その気持はわかります。

しかし、私はそういった無理な家計の節約をすべきだとは全く考えていません。

人はそれぞれ、幸せを感じるお金の使い方を持っています。それが、私がお金の価値観と呼んでいるものです。

私は、このお金の価値観を大事にしながら目標を達成することを一番に考えています。

これができなければ、人生がつまらないものになってしまうからです。

では、私が大事にしているお金の価値観とは何なのか?

どのようにすれば、幸福度を落とさずに家計を改善して自分の目指す目標を達成できるのか?

このことについて、次のページで詳しくお伝えしていきたいとお思います。